撰文 | 邱程骋,林孝蓓

面对能源安全与减排目标优先级的矛盾,煤化工行业亟需转型升级。

▲中国东部郯城一家化肥厂内堆放的一袋袋尿素。中国尿素产能如此之大的关键在于煤炭。图片来源:Imaginechina / Alamy

随着中国可再生能源的飞速扩张,二氧化碳排放量出现了自解除新冠疫情限制措施以来的首次下降,大多数省份的空气质量也都有所改善。2024年上半年,新建燃煤电厂的核准数量下降了80%以上,同时政府还暂停了所有新建钢厂的审批。

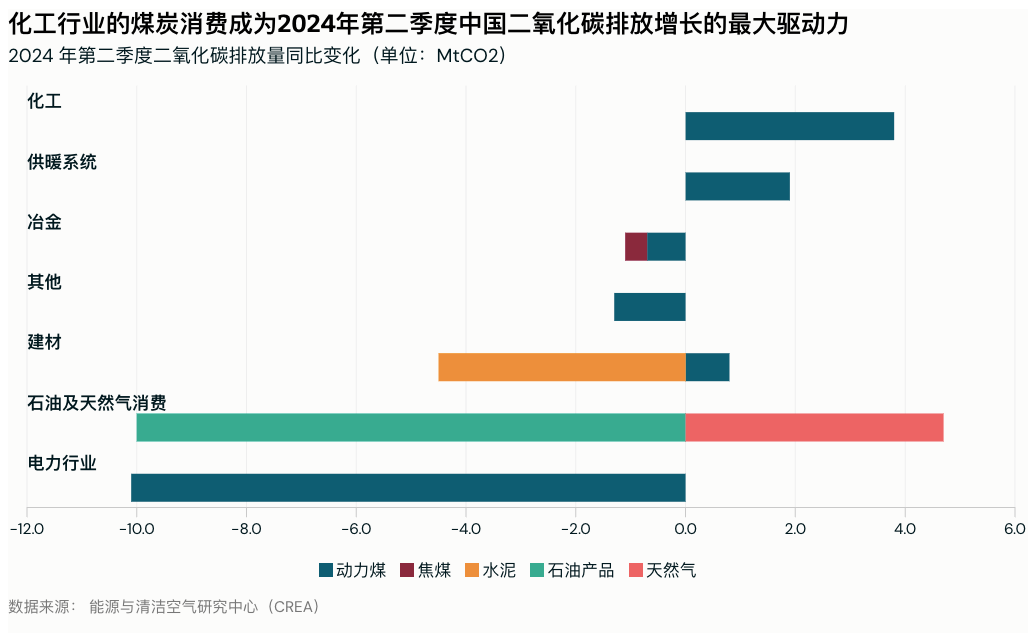

然而,有一个行业正在影响这些积极的趋势:煤化工。2024年上半年,煤化工行业成为能源消耗和排放增长的最大驱动力。2024年前八个月,该行业的煤炭消费量同比增长18%。根据独立研究机构——能源与清洁空气研究中心(Centre for Research on Energy and Clean Air,简称CREA)的分析,这一增长使全国二氧化碳排放总量增加了5400万吨,抵消了同期其他行业取得的一部分减排成绩。

中国电力部门和一些工业部门的煤炭消耗预计将逐步减少,而煤化工则可能成为中国唯一一个出现产能大幅扩张、排放激增的主要煤炭消费行业。

面对能源安全问题和经济不确定性,地方政府和煤矿公司正在通过新的投资来推动煤化工行业的增长。与此同时,政府最近出台的一项关于加强煤炭清洁高效利用的政策也为煤化工的进一步发展打开了大门。

中国要想兑现自己的气候承诺,亟须谨慎考虑如何转变煤化工行业的发展模式,通过出台更加严格的政策法规、投资新的原料、提高电气化程度的方式,从而减少温室气体排放。

煤化工行业的主要特点

煤化工行业的主要特点

中国煤炭储量丰富,因此其化工行业对煤炭的依赖度远远高于其他主要化学品生产国。煤炭占中国化石能源资源总量的94%。石油和天然气分别仅占2.5%和3.5%。为了加强能源安全,中国使用煤炭来生产石油和天然气替代品以及化学品。

这一战略已经变得至关重要。现在,煤化工产业的年生产能力达到了3000多万吨石油当量。从煤炭供应和加工链的角度来看,煤化工行业最具增长潜力的是精细化工环节,其利润增幅可达8-12倍。随着煤炭价格下跌,各大煤炭企业越来越多地将目光投向化工产品,从而实现利润最大化。

中国的地方煤炭转化政策鼓励在矿区附近发展煤炭加工和利用相关产业。因此,现代煤化工项目主要集中在中西部煤炭资源丰富的地区。2017年,政府划定了内蒙古鄂尔多斯、陕西榆林、宁夏宁东和新疆准东四个煤化工产业示范区。

中国的煤化工行业主要由大型国有企业主导,如产业链上游的中国神华能源公司和山西焦煤集团。今年获批的项目中,陕煤集团等国有企业以及大型私营企业如其亚集团等成为了该产业链中游的重点参与者。煤化工企业高度依赖煤炭和水资源的同时,也非常依赖当地政府的支持。

煤化工产业二氧化碳排放强度明显高于(基于石油或天然气的)石化产业。牛津能源研究所(Oxford Institute for Energy Studies)的数据显示,2020年煤化工产业的排放量占全国排放的5.4%。例如,煤制合成氨的二氧化碳排放比天然气制合成氨高出2.2倍,是石油制合成氨的1.4倍。此外,中国煤化工产业集中的地区水资源匮乏,因此项目用水矛盾十分突出。

煤炭消费增长的背后原因

2022年俄乌战争以来,全球石油价格迅速上涨。与此同时,中国能源安全战略增加了煤炭的生产和储备能力,并将煤炭定位为国家能源的“压舱石”——2024年1月以来,煤炭储备一直处于高位。

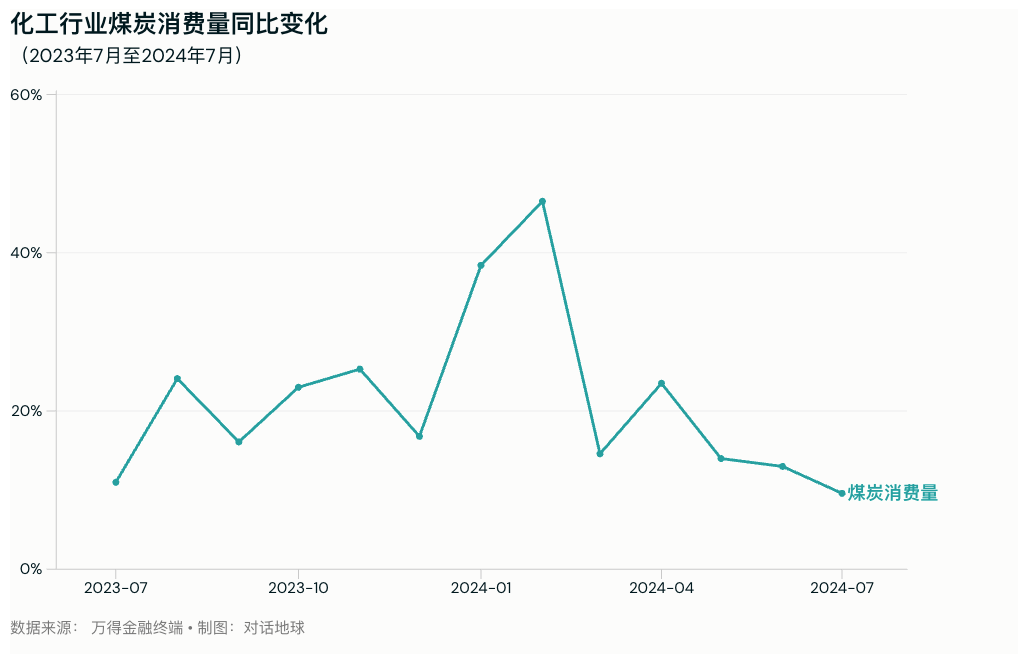

2023年第四季度以来煤炭价格的下跌进一步为煤化工的扩张提供了市场刺激:2月化工行业的煤炭消费量同比增长46.5%。1月至7月,该行业煤炭消费量总计达到2.2亿吨,较去年同期增长8.5%。化工行业是四大煤炭消费行业中唯一一个实现增长的行业。总体而言,预计今年该行业的煤炭消费量将增长14%。

与此同时,新冠疫情后经济复苏乏力,促使政府以投资来刺激经济的增长。2023年6月,中央出台政策,推动现代煤化工产业向高端化、多元化、“低碳化”发展。此后,该行业被视为“新质生产力”的典型:9月,中央政府出来了一项加强煤炭“清洁”利用的政策,进一步鼓励煤化工产业的扩张,为煤炭储量增值。

与此同时,新冠疫情后经济复苏乏力,促使政府以投资来刺激经济的增长。2023年6月,中央出台政策,推动现代煤化工产业向高端化、多元化、“低碳化”发展。此后,该行业被视为“新质生产力”的典型:9月,中央政府出来了一项加强煤炭“清洁”利用的政策,进一步鼓励煤化工产业的扩张,为煤炭储量增值。

此外,中央政府在减少化石燃料消耗、实现减排目标的过程中特意把“原料用能”排除在外。因此,相对于动力煤,“原料煤”包括了用于生产化学品等目的的煤炭。此举旨在保护中国的化工行业免于脱碳的压力,但不可避免地促进了该行业的强劲增长。

对此,在煤炭资源丰富的地方,当地政府推出了雄心勃勃的计划:15个省份的建设清单中总共有75个煤化工项目,预计每年增加数百万吨煤化工产能。

根据化化网煤化工项目数据库(Anychem Coalchem)绘制的分布图,目前中国的煤化工年生产能力接近5亿吨。按照每生产一吨化学品需要2吨以上的煤炭计算,就意味着这些煤化工设施每年消耗的煤炭总量可能达到10亿吨。在建项目将进一步扩大这一数字。2024年该行业的实际煤炭消耗总量预计为3.4亿吨,说明其产能利用率严重不足。换句话说,在运项目和在建项目都有很大的增长潜力。

笔者认为,要实现气候变化目标,就必须快速收紧煤炭行业。2024年1月至8月,原煤产量下降幅度可能为0.3%,但主要产煤省份的产量都有所增长(除山西因煤矿安全检查没有增长外)。进口煤炭由于存在价格优势,致使进口量增长了11.8%。2021年煤炭和电力短缺曾导致煤炭价格飙升,从而引发了能源安全问题的担忧,为此国家设定了到2030年形成每年3亿吨左右“可调度”煤炭产能储备的目标。

尽管2023年和2024年煤化工产量有所增长,但下游市场需求疲软导致产品价格持续下跌。2023年,煤制油部门的利润同比下降52.7%,煤制气则下降39%。2024年上半年,煤化工行业领头羊、国有企业中煤能源报告称,煤化工业务收入同比下降3.5%。

尽管由于房地产市场疲软,化工产品需求有所放缓,然而新的化工设施出现过剩。随着竞争加剧,规划或新建项目的生产商可能会对项目未来的盈利能力产生怀疑,从而暂停计划。

未来会怎么样?

如果按照目前的趋势继续扩张下去,煤化工行业的二氧化碳排放可能不仅无法在2030年之前实现碳达峰,实际上还将比2019年增加1.3倍。

为了阻止煤化工行业跨过中国的气候变化红线,实施更加严格的减排政策和法规至关重要。政府应进一步严格限制该行业的扩张,设定明确的减排目标。制定煤炭消费总体目标可以进一步帮助遏制排放增长。扩大国家碳市场,将化学制品纳入其中,将是激励低碳生产的另一个关键杠杆,也能帮助该行业做好准备,迎接即将到来的欧盟碳边境调节机制。

该行业的创新和技术进步对于实现脱碳目标和推动经济发展同样至关重要。即使提高了效率,煤炭仍是化工生产中碳排放密集的原料和能源来源。因此,降低排放的最大机遇在于采用低碳原料替代品,如绿色氢能以及由可再生能源驱动的电气化。

随着可再生能源不断发展成熟,能源安全将越来越多地由可再生能源提供。这一转变将减少对煤化工的需求。

然而,除了低碳生产,减少对化学品的需求也至关重要。中国已经出台政策提出要加强回收和循环经济体系建设。这些措施可以进一步强化,从而减少对初级化学品生产的需求。

富有成效的国际合作也有助于采纳最佳实践,加速该行业的转型。化工行业的低碳生产工艺和回收利用仍处于起步阶段,因此中国企业和政策制定者可以从国际合作中有所借鉴。南方地区计划建设一座为化工厂供电的海上风电场就是一个例子。

煤化工行业在短期内可能仍会是中国能源和工业格局的重要组成部分,但其角色必须发生变化。通过投资更环保的替代方案并减少对煤炭的依赖,中国将更接近实现能源安全和气候目标。

本文首发于对话地球网站。

■ 邱程骋是一名中国政策分析师,目前负责管理对话地球(Dialogue Earth)与能源与清洁空气研究中心(CREA)之间的合作伙伴关系。程骋拥有耶鲁大学环境健康科学硕士学位,以及埃默里大学生物学与人类健康双学士学位。

■ 林孝蓓(Belinda Schäpe)是能源与清洁空气研究中心(CREA)的中国政策分析师,同时也是中国气候外交和中欧关系的独立顾问。此前,林孝蓓曾在气候变化智库E3G工作。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号